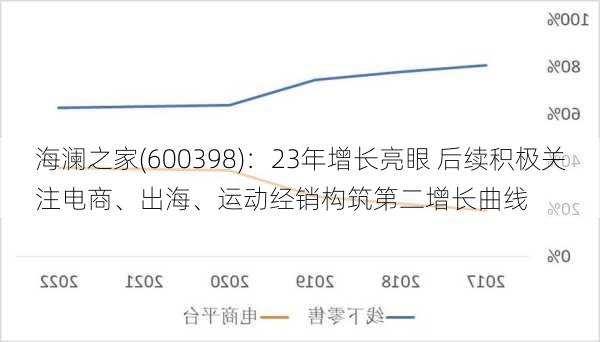

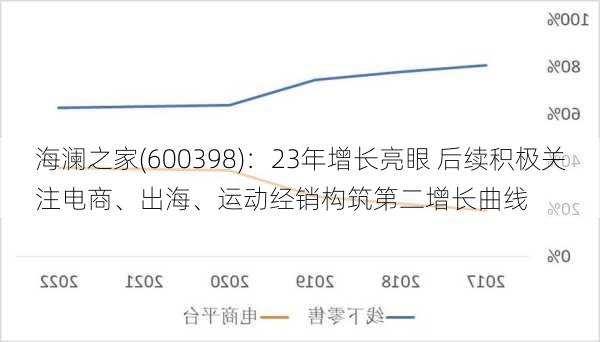

海澜之家(600398):23年增长亮眼 后续积极关注电商、出海、运动经销构筑第二增长曲线

***:公司披露23 年报及24 一季报。公司全年分红比例达91%。 23 全年:

收入215.3 亿元/+16%,归母净利29.5 亿/+37%,扣非归母净利27.1 亿/31%。全年在疫后商务场景增多背景下,公司作为国民男装品牌实现收入和利润的快速增长。 24Q1:收入61.8 亿元/+9%,归母净利润8.9 亿/+10%,扣非归母净利润8.8 亿/+11%。 23 年主品牌收入保持较快增长,主因直营渠道驱动:23 年海澜之家主品牌收入164.6 亿/+20%,团购定制系列收入22.8 亿/+1%、其他品牌收入20.2 亿/+6%。分渠道看,23 年公司线上收入32.6 亿/+14%、线下收入175.0 亿/+16%,其中线下直营店、加盟店收入分别同比+49%/+10%。 24Q1 收入增速略有放缓,主品牌稳健增长:24Q1 实现收入61.8 亿/+9%,增长略有放缓,部分因2、3 月天气较冷不利春装动销所致。其中海澜之家主品牌、团购定制系列、其他品牌收入分别同比+6%、+54%、-25%,主品牌表现稳健,团购高增部分因为产品出库和结算时间差所致,其他品牌收入下滑主因剥离了男生女生品牌。 毛利率持续提升叠加费用率稳健,盈利能力向上: 毛利率:23 年公司毛利率44.5%/+1.6 个点,其中主品牌、团购定制、其他品牌毛利率分别同比+3.0、-1.8、-2.0 个点。24Q1 公司毛利率为46.7%/+2.1 个点。 费用率:2023 年销售、管理、研发、财务费用率各为20.2%/+1.8 个点、4.5%/-0.5 个点、0.9%/-0.1 个点、0.2%/+0.3 个点,其中销售费用率上升主因直营门店占比提升所致。24Q1 期间费用率为24.0%/+1.3 个点,主要是销售费用率提升所致。 净利率:23 年、24Q1 净利率分别为13.7%/+2.1pct、14.4%/+0.2pct。 盈利预测和投资建议:23 年疫后商务场景增多驱动男装需求快速增长,考虑到男装刚需属性和消费者粘性更强,公司23 年全年收入保持较快增长。24 年我们认为男装行业有望回归平稳增长中枢,海澜之家品牌作为国民男装品牌,有望保持行业领先地位;同时线上、出海及运动经销业务为公司构筑第二增长曲线。我们预计2024-2025 年公司将实现归母净利润33.5、37.0 亿元,当前股价对应24 年P/E 12.7x,维持“推荐”评级。 风险提示:品牌升级不及预期;服饰行业竞争加剧;终端零售环境疲软 【免责声明】本文仅代表第三方观点,不代表和讯网立场。投资者据此操作,风险请自担。

【免责声明】本文仅代表第三方观点,不代表和讯网立场。投资者据此操作,风险请自担。

版权声明:

本网站数据均来自网络,若有文章、图片版权异议或其他问题请及时联系网站管理员立即处理

标签: #收入