来源:诺安理财狮

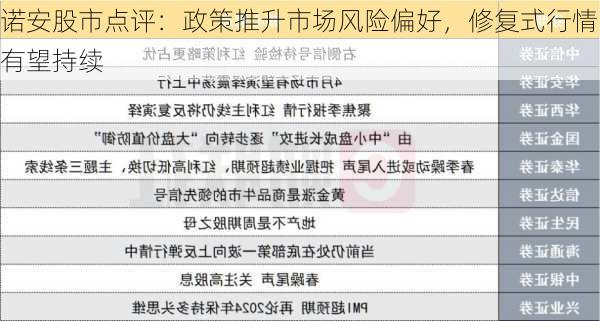

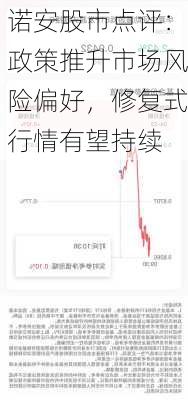

***中央政治局4月30日召开会议,表示将在7月召开第二十届中央委员会第三次全体会议,同时强调要靠前发力有效落实已经确定的宏观政策。总体而言,本次政治局会议有关逆周期调节政策的基调仍偏积极,表示政策应“乘势而上、避免前紧后松”,相关“细节”相比12月会议明显更为具体。其中,点明有效需求不足、企业经营压力较大后,在财政、货币、地产、扩大消费、社会保障、资本市场的建设等。有关“统筹研究消化存量房产和优化增量住房的政策措施”的表述引起较大关注,如果有效执行,将对改善预期大有裨益。此外,财政有关“及早发行并用好超长期特别国债、加快专项债发行使用进度”;货币明确“灵活运用利率和存款准备金率等政策工具”、消费“大规模设备更新和消费品以旧换新”、资本市场“积极发展风险投资、壮大耐心资本”等具体表述都是此前12月政治局会议所没有的,也是市场对稳增长政策主要的几个关注点。化解存量问题方面,地产之外,在化债层面也有了更为具体的要求。两会时对于化解地方债务要求“妥善化解存量债务风险、严防新增债务风险”,而本次政治局会议提及需要“确保债务高风险省份和市县既真正压降债务、又能稳定发展”。考虑到化债背景下、今年专项债发行进度偏滞后,后续需关注推进化解存量债务的同时是否对地方融资平台、地方***现金流以及中小银行有进一步的政策支持,帮助他们妥善化解存量债务的同时、继续支持当地经济健康发展。往后看,如果政策执行节奏靠前、化解地产存量措施有力,一季度积极的增长动能有望延续。

联储5月FOMC决议将基准利率维持在5.25%-5.5%区间;缩表方面,联储6月开始将月度缩表上限从950亿美元放缓至600亿美元。在新闻发布会上,鲍威尔表示即使通胀不再下降,联储也会保持利率在目前水平继续观察,而再次加息可能性低。总体而言,联储5月决议基本符合市场预期,但鲍威尔在发布会上的表态偏鸽派。对市场而言,本次FOMC最重要的效果是“收窄了”联储可能政策的路径猜测,从此前包括加息在内、较为“发散”的路径***设回到“分歧仅在降息时点上”。鲍威尔表示对1季度通胀数据的反复不宜过分解读,同时,强调薪资通胀趋势性回落、及房租通胀将继续下行,仍预期今年通胀将回落。往后看,货币政策可以总结为,延迟降息的门槛不高,而加息的门槛很高。前者符合市场预期;后者缓解市场部分担忧。联储降息前景取决于就业市场和通胀数据。对市场而言,本次发布会最重要的效果是“收窄”了市场对此后联储路径的猜测,基本排除了加息的可能性。这次会议减少了市场预期的多样性,边际降低了风险溢价。

4月美国新增非农就业17.5万,低于市场预期的24万人,为2023年11月以来初值首次不及预期,同时,2-3月新增非农累计下修2.2万人。4月失业率回升0.1pp至3.9%,高于市场预期和前值,小时工资环比回落至0.2%。劳动参与率持平于62.7%,周均工作时长回落至34.3小时。这套非农就业数据显示,美国增长虽有韧性,但可能不再边际加速,而通胀、尤其是联储在意的劳工通胀仍在回落轨道上。4月非农数据走弱显示劳工市场再平衡仍在持续。往后看,5月非农数据对7月是否可能降息尤为重要,若非农走弱趋势延续或通胀重新下行,且考虑到联储有较强降息意愿,联储7月降息仍有可能。

重点关注:1)AI ,2)半导体,2)国产替代及顺周期板块

后续跟踪:1)地产、基建、消费数据、价格指数数据,2)海外经济数据和金融风险,3)中美科技摩擦变化,4)巴以问题进一步扩大的风险

风险提示:以上市场数据来源wind。本材料为诺安基金观点,不作为投资建议。在任何情况下,本报告中的信息或所表达的意见并不构成对任何人的投资建议。市场有风险,投资需谨慎。投资者投资于本公司管理的基金时,应认真阅读《基金合同》、《托管协议》、《招募说明书》、《风险说明书》、基金产品资料概要等文件及相关公告,如实填写或更新个人信息并核对自身的风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。投资者需要了解基金投资存在可能导致本金亏损的情形。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不代表本基金业绩表现。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。我国基金运作时间较短,不能反映股市发展的所有阶段。

标签: #联储